Informativo MensalSetembro/2025

Cenário Macroeconômico

No contexto global, foi observado o fim da fase de expansão econômica, com atividade nos EUA ainda resiliente, mas com mercado de trabalho esfriando e inflação pressionada por tarifas; a Área do Euro próxima de 1% de crescimento, sendo o melhor momento; e China já em moderação e deflação. Para emergentes, isso produz vetores mistos: (i) dólar mais fraco e a perspectiva de afrouxamento do Fed em 2025 são ventos favoráveis a moedas e juros locais; (ii) por outro lado, demanda externa mais fraca (China desacelerando) e fragmentação comercial pesam sobre exportações, preços de commodities e lucros. O balanço de riscos sugere que países com ancoragem fiscal e inflação em queda tendem a colher queda nos prêmios de risco e ter espaço para cortes de juros; já economias com fragilidades fiscais continuam vulneráveis a choques de fluxo e de termos de troca.

No Brasil, O Banco Central do Brasil (BCB) manteve a Selic em 15% a.a., consolidando o fim do ciclo de alta e adotando um tom duro: a atividade desacelera “como esperado”, os juros permanecerão elevados por um período prolongado e o Comitê está pronto para retomar o aperto, se necessário. Ao enquadrar a desaceleração como consistente com seu cenário-base, o Copom desestimula apostas em cortes iminentes. A política segue altamente contracionista: a taxa real ex-ante (Swap-DI de 1 ano menos a expectativa de inflação 12 meses à frente da pesquisa Focus) ao redor de 9,5% está muito acima do juro neutro estimado pelo BCB de 5%, favorecendo a desinflação.

Segundo a ata da decisão de juros e o Relatório de Política Monetária (RPM) publicados na última semana de setembro, os riscos de inflação permanecem elevados. As projeções ficaram praticamente inalteradas: IPCA em 4,8% (2025), 3,6% (2026), 3,4% (1º tri/2027), 3,2% (fim de 2027) e 3,1% (1º tri/2028). O BCB elevou o hiato do produto para 0,7% no 2º tri e 0,5% no 3º tri (compatível com inflação acima da meta) e projeta hiato negativo em 2027 (-0,5%), ajudando a convergência à meta de 3%. À frente, o Bacen projeta crescimento do PIB de 2,0% em 2025 (ante a estimativa anterior de 2,1%) e 1,5% em 2026; a combinação de desaceleração concentrada em setores menos cíclicos e mercado de trabalho ainda forte explica o hiato mais alto no curto prazo.

A desaceleração econômica já afeta setores mais sensíveis à política monetária (comércio varejista, indústria de transformação e materiais de construção civil) e deve se intensificar nos próximos meses, reforçando o processo desinflacionário. Há a projeção de corte de 50 pontos-base em dezembro, levando a Selic a 14,5% e iniciando um ciclo gradual de flexibilização.

No front fiscal, o governo elevou os bloqueios de despesas para R$ 12,1 bi, realocando gastos discricionários para obrigatórios; não houve contingenciamento, com déficit primário projetado em R$ 30,2 bilhões, piso do intervalo da meta. Contudo, aumenta a probabilidade de anúncio de contingenciamento na revisão de novembro, dada a determinação do Tribunal de Contas da União (TCU) de que o governo deve perseguir o centro da meta de primário, e não o piso. Por fim, a tramitação da isenção de IR até R$ 5 mil/mês, com compensação via alíquota de 10% sobre rendimentos acima de R$ 50 mil/mês, tende a ser neutra para os mercados se aprovada como proposta, por afastar o cenário de renúncia sem compensação.

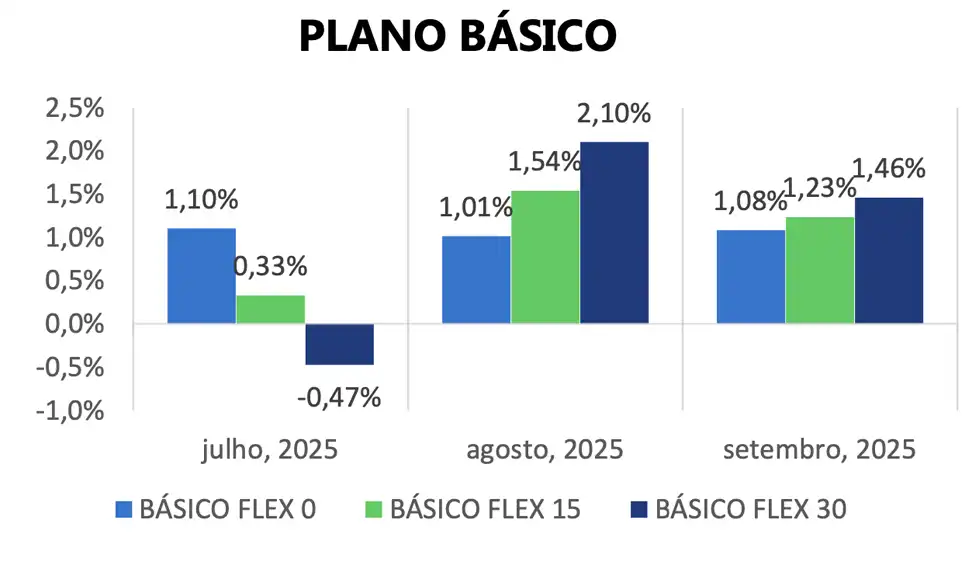

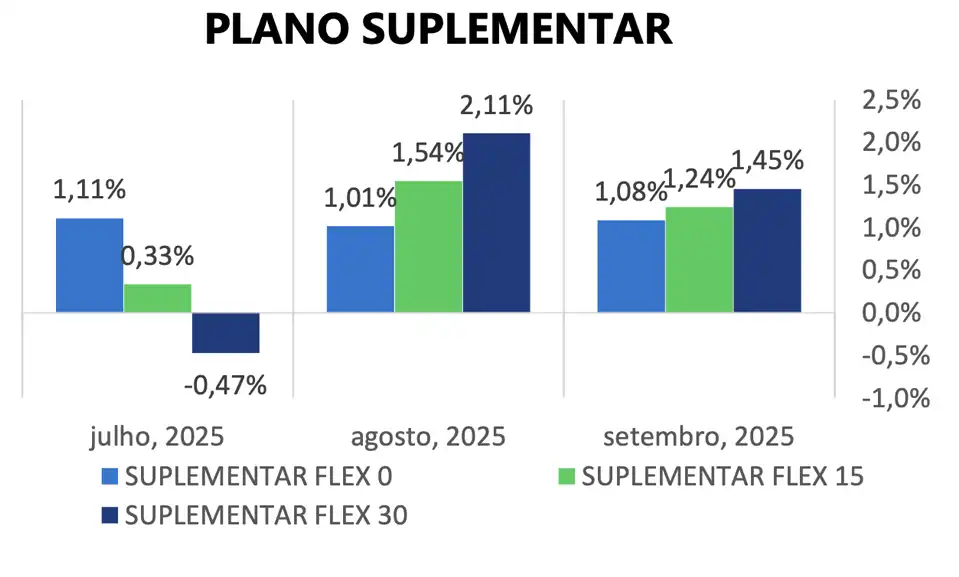

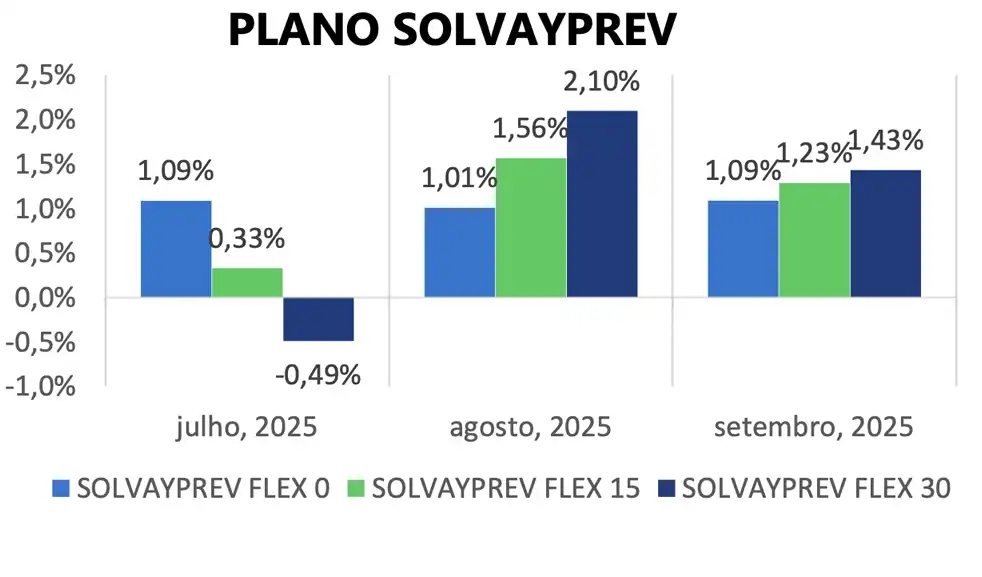

Rentabilidade das Cotas PRhosper

Básico

Suplementar

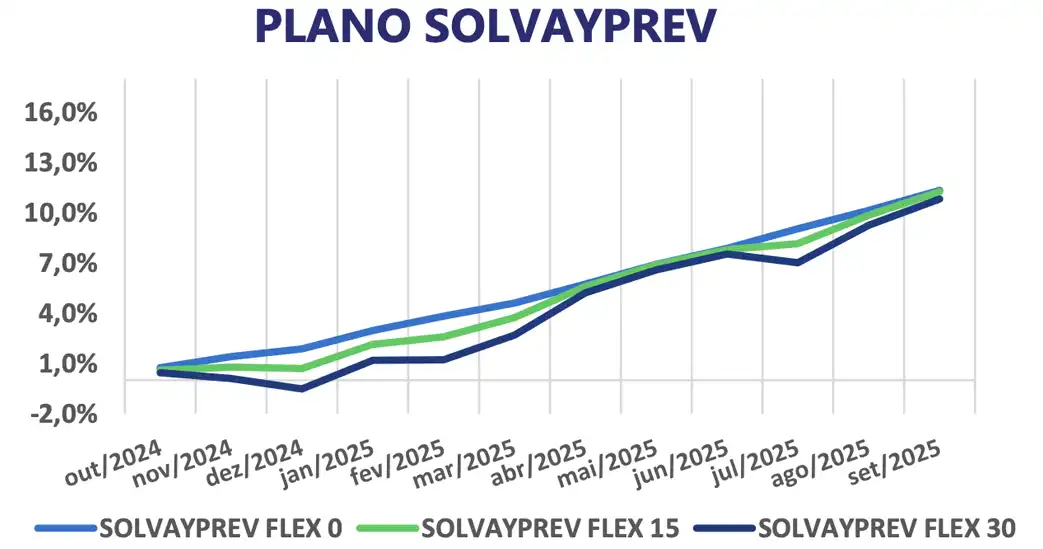

Solvayprev

FLEX 0

FLEX 15

FLEX 30

FLEX 0

FLEX 15

FLEX 30

FLEX 0

FLEX 15

FLEX 30

1,08%

1,23%

1,46%

1,08%

1,24%

1,45%

1,09%

1,23%

1,43%

9,39%

10,36%

11,52%

9,39%

10,41%

11,55%

9,29%

10,42%

11,40%

11,48%

11,17%

11,07%

11,49%

11,21%

11,10%

11,33%

11,20%

10,82%

23,14%

22,43%

21,99%

23,15%

22,48%

22,05%

22,63%

22,34%

21,42%

Indicadores Econômicos

CDI

IBOVESPA

IMA-B

IMA-B 5+

INPC

IPCA

1,22%

3,40%

0,54%

0,44%

0,52%

0,48%

10,36%

21,58%

9,42%

10,14%

3,62%

3,64%

13,31%

10,94%

5,89%

3,34%

5,10%

5,17%

25,83%

25,46%

11,83%

7,09%

9,40%

9,83%

Rentabilidade dos Fundos / Ativos Investidos pelas Cotas PRhosper

Use o scroll lateral para acessar o restante da tabela

LYON RESP LIMITADA FIF CIC MULTIMERCADO CRÉDITO PRIVADO

KINEA IPCA ABSOLUTO FIC RENDA FIXA

VINCI PHROSPER RESP LIMITADA FIF RENDA FIXA

CAPSTONE MACRO CPCW FIF CIC MULTIMERCADO

VINCI VALOREM RESP LIMITADA FIF MULTIMERCADO

ITAÚ INSTITUCIONAL RESP LIMITADA FIF RENDA FIXA REFERENCIADO DI

SPX NIMITZ ESTRUTURADO RESP LIMITADA FIF CIC MULTIMERCADO

ABSOLUTE VERTEX II RESP LIMITADA FIF CIC MULTIMERCADO

GENOA CAPITAL RADAR VNC RESP LIMITADA FIF CIC MULTIMERCADO

VINCI CRÉDITO MULTIESTRATÉGIA FIF MULTIMERCADO

VINCI SELECTION EQUITIES RESP LIMITADA FIF AÇÕES

OCEANA SELECTION RESP LIMITADA FIF CIC AÇÕES

ORGANON INSTITUCIONAL FIF CIC AÇÕES

TENAX AÇÕES ALOCADORES FIF CIC AÇÕES

VOKIN GBV ACONCÁGUA 30 RESP LIMITADA FIF CIC AÇÕES

ISHARES IBOVESPA RESP LIMITADA FUNDO DE ÍNDICE - BOVA11

VINCI INTERNACIONAL FIF CIC MULTIMERCADO

TÍTULOS PRIVADOS

TÍTULOS PÚBLICOS

1,18%

0,89%

0,83%

2,15%

0,76%

1,24%

1,59%

1,64%

1,71%

1,14%

2,66%

4,30%

1,12%

3,69%

1,32%

3,43%

-0,84%

1,26%

1,22%

9,98%

8,57%

4,16%

12,24%

7,80%

10,45%

7,38%

8,45%

9,84%

10,27%

21,01%

33,00%

20,58%

37,02%

27,49%

22,12%

-6,71%

10,37%

10,45%

11,78%

11,28%

N/A

17,64%

10,39%

13,33%

14,34%

10,07%

16,54%

10,63%

9,63%

15,51%

7,75%

20,69%

20,49%

11,63%

6,21%

13,39%

11,16%

23,89%

20,19%

N/A

31,36%

18,97%

26,52%

25,68%

25,23%

26,47%

20,67%

19,54%

23,57%

22,61%

36,52%

11,45%

26,72%

27,91%

27,62%

20,22%

10.635.260/0001-97

27.599.290/0001-98

60.825.313/0001-00

36.436.870/0001-55

13.396.703/0001-22

00.832.435/0001-00

22.345.384/0001-17

23.565.803/0001-99

39.317.006/0001-22

37.099.037/0001-29

15.603.945/0001-75

17.157.131/0001-80

49.984.812/0001-08

45.123.978/0001-89

42.847.942/0001-50

10.406.511/0001-61

19.587.174/0001-20

–

–

N/A = não atribuído

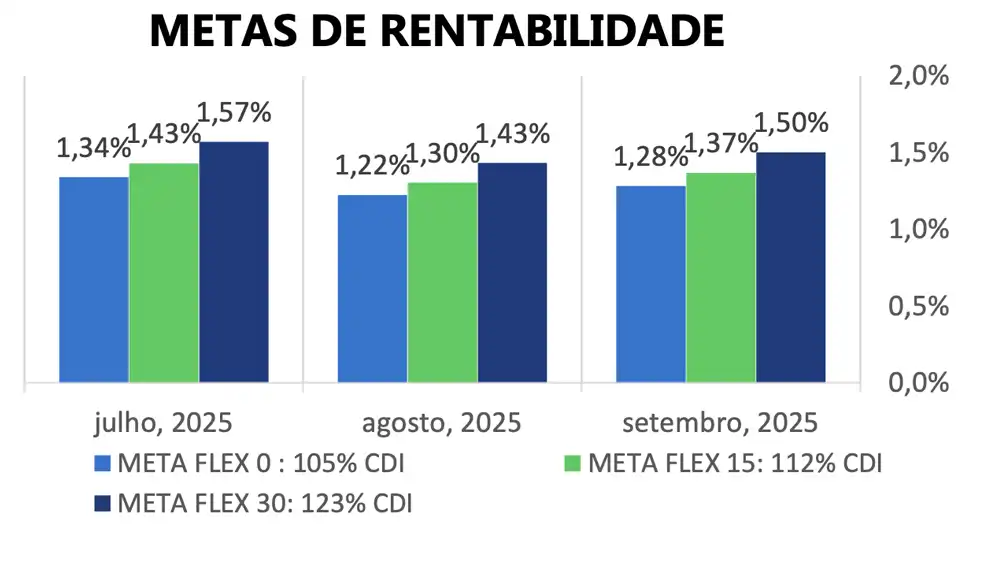

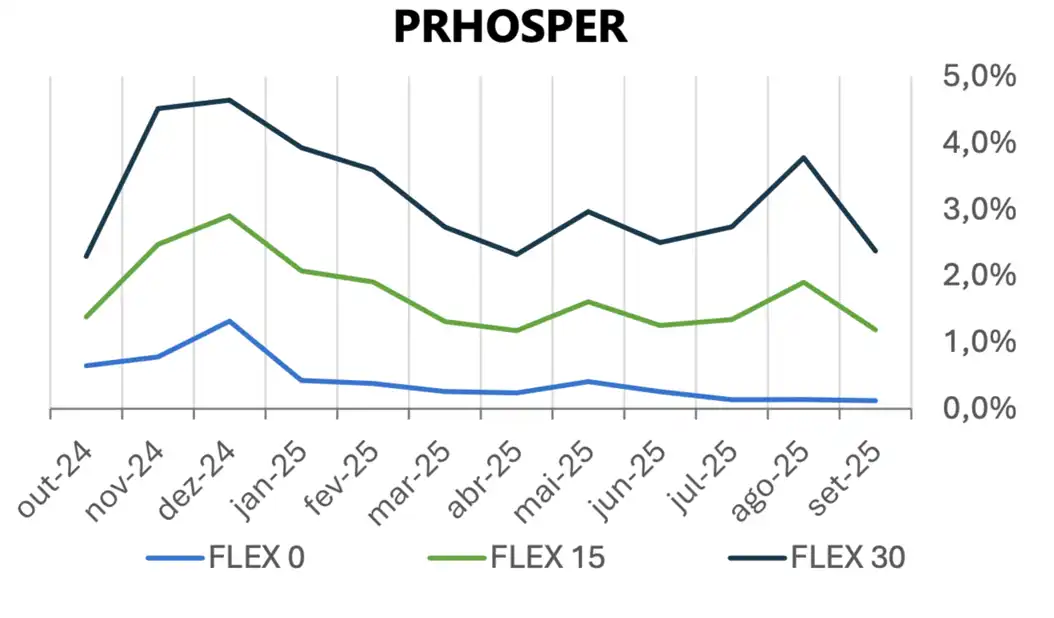

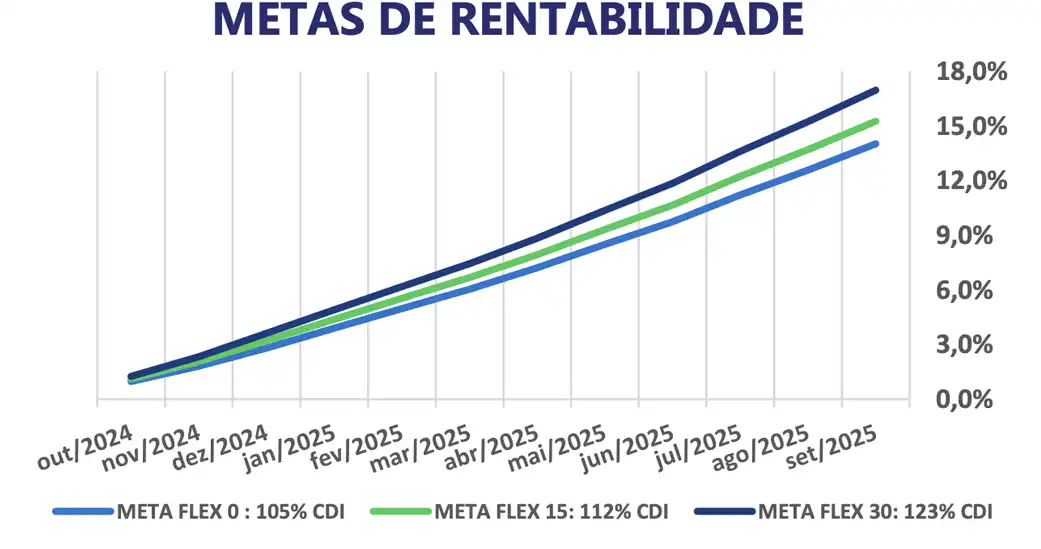

Rentabilidade e Metas Mensais

A partir de Janeiro/24

META DE RETORNO FLEX 0: 105% CDI

META DE RETORNO FLEX 15: 120% CDI

META DE RETORNO FLEX 30: 135% CDI

A partir de Janeiro/25

META DE RETORNO FLEX 0: 105% CDI

META DE RETORNO FLEX 15: 112% CDI

META DE RETORNO FLEX 30: 123% CDI

Volatilidade (Risco) Mensal dos Investimentos

Comentários sobre os Investimentos

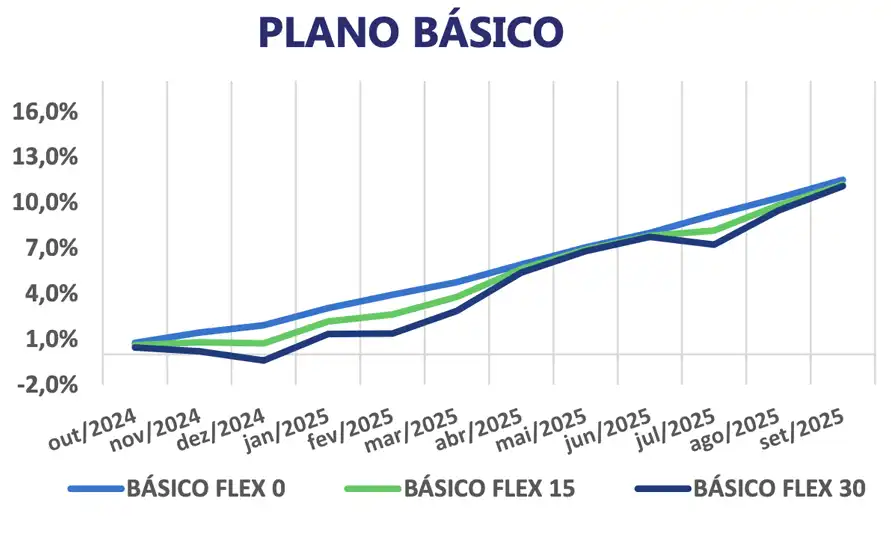

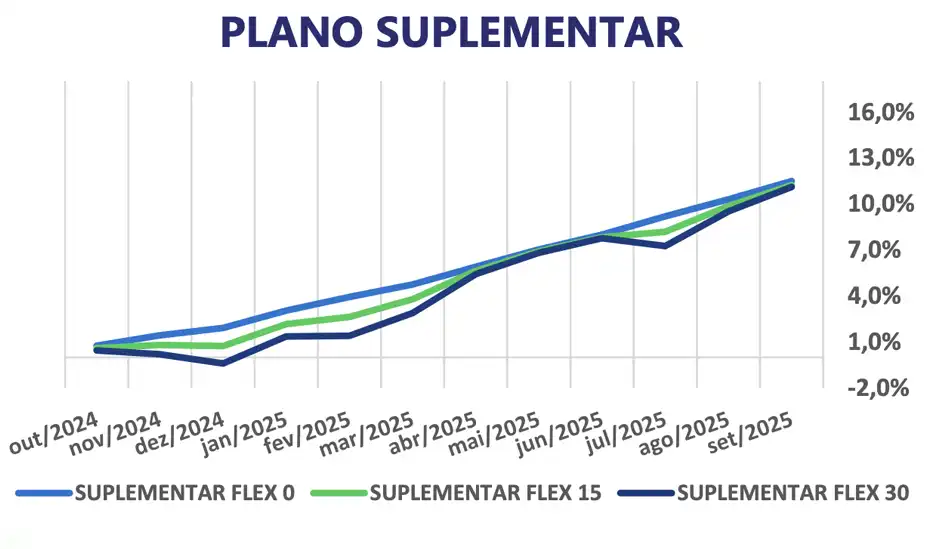

A concretização da queda dos juros nos Estados Unidos trouxe maior confiança aos investidores quanto à possibilidade de redução das taxas também no cenário doméstico, além de ampliar o diferencial entre os juros brasileiros e americanos, tornando o país mais atrativo ao capital estrangeiro. No âmbito local, o Banco Central manteve um tom mais conservador em relação ao controle inflacionário, sinalizando a manutenção do atual nível de juros por um período mais prolongado.

Dado o cenário, o corte de juro nos EUA contribuiu para a valorização das ações na Bolsa e Multimercados, enquanto os títulos públicos indexados ao IPCA sofreram abertura nas curvas de juros, refletindo o aumento dos juros de curto prazo.

Nesse contexto, os perfis de investimento apresentaram retornos positivos, com os de maior risco registrando as maiores valorizações, impulsionados pelos segmentos de renda variável e multimercados estruturados. Contudo, a baixa performance das NTN-Bs foi o principal fator que contribuiu para o desempenho abaixo das metas registrado no mês, em todos os perfis.

No acumulado de 12 meses, todos os perfis apresentam retornos positivos, inclusive os mais agressivos.

Alocação atual por Fundos / Ativos das Cotas PRhosper

Use o scroll lateral para acessar o restante da tabela

TÍTULOS PRIVADOS E TÍTULOS

PÚBLICOS COM VOLATILIDADE

MODERADA/BAIXA

DIVERSOS ATIVOS NO

BRASIL E NO MUNDO COM

VOLATILIDADE MODERADA

AÇÕES DE EMPRESAS LISTADAS NA

BOLSA DEVALORES NO BRASIL COM

VOLATILIDADE ELEVADA

DIVERSOS ATIVOS NO EXTERIOR

COM VOLATILIDADE ELEVADA

RENDA FIXA

ESTRUTURADOS

RENDA VARIÁVEL

EXTERIOR

LYON RESP LIMITADA FIF CIC MULTIMERCADO CRÉDITO PRIVADO

KINEA IPCA ABSOLUTO FIC RENDA FIXA

VINCI VALOREM RESP LIMITADA FIF MULTIMERCADO

ITAÚ INSTITUCIONAL RESP LIMITADA FIF RENDA FIXA REFERENCIADO DI

SANTANDER CASH BLUE RESP LIMITADA FIF RENDA FIXA REFERENCIADO DI

VINCI PHROSPER RESP LIMITADA FIF RENDA FIXA

TÍTULOS PÚBLICOS

COMPROMISSADA

TÍTULOS PRIVADOS

TOTAL NO SEGMENTO DE RENDA FIXA

SPX NIMITZ ESTRUTURADO RESP LIMITADA FIF CIC MULTIMERCADO

ABSOLUTE VERTEX II RESP LIMITADA FIF CIC MULTIMERCADO

CAPSTONE MACRO CPCW FIF CIC MULTIMERCADO

GENOA CAPITAL RADAR VNC RESP LIMITADA FIF CIC MULTIMERCADO

VINCI CRÉDITO MULTIESTRATÉGIA FIF MULTIMERCADO

TOTAL NO SEGMENTO DE ESTRUTURADOS

VINCI SELECTION EQUITIES RESP LIMITADA FIF AÇÕES

OCEANA SELECTION RESP LIMITADA FIF CIC AÇÕES

ORGANON INSTITUCIONAL FIF CIC AÇÕES

TENAX AÇÕES ALOCADORES FIF CIC AÇÕES

VOKIN GBV ACONCÁGUA 30 RESP LIMITADA FIF CIC AÇÕES

ISHARES IBOVESPA RESP LIMITADA FUNDO DE ÍNDICE - BOVA11

TOTAL NO SEGMENTO DE RENDA VARIÁVEL

VINCI INTERNACIONAL FIF CIC MULTIMERCADO

TOTAL NO SEGMENTO DE EXTERIOR

8,5%

5,5%

7,8%

37,0%

0,0%

15,2%

10,3%

0,0%

14,7%

99,6%

0,0%

0,0%

0,0%

0,0%

0,4%

0,4%

0,0%

0,0%

0,0%

0,0%

0,0%

0,0%

0,0%

0,0%

0,0%

28,0%

7,9%

7,9%

4,2%

0,0%

15,2%

5,7%

0,0%

12,1%

81,0%

1,2%

1,2%

1,2%

1,2%

2,1%

6,9%

4,6%

1,2%

0,9%

1,3%

0,9%

2,8%

11,7%

0,4%

0,4%

17,0%

5,9%

5,9%

2,1%

0,0%

15,1%

5,4%

0,0%

10,2%

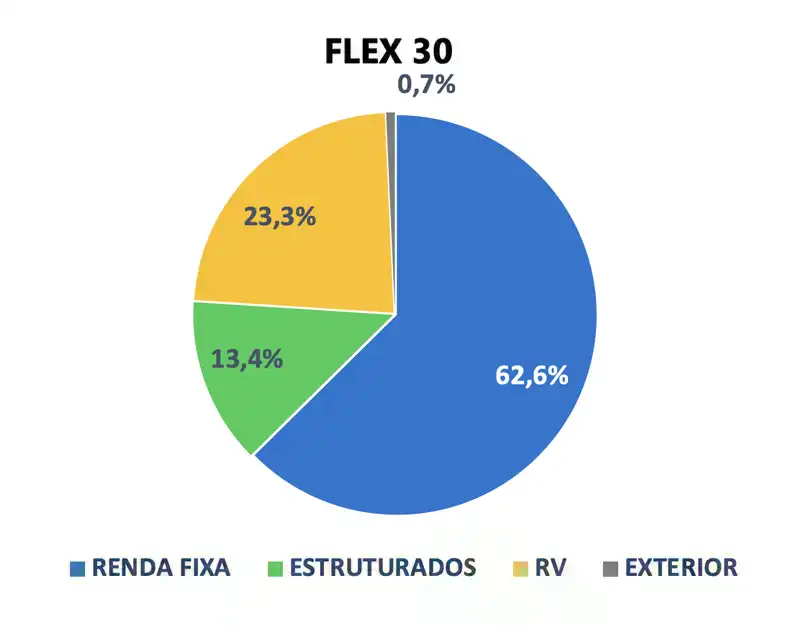

62,6%

2,8%

2,8%

2,8%

2,8%

2,2%

13,4%

9,4%

2,5%

1,9%

2,7%

1,9%

4,9%

23,3%

0,7%

0,7%

Alocação atual por Segmento das Cotas PRhosper

Rentabilidade e Metas em 12 meses

A partir de Janeiro/24

META DE RETORNO FLEX 0: 105% CDI

META DE RETORNO FLEX 15: 120% CDI

META DE RETORNO FLEX 30: 135% CDI

A partir de Janeiro/25

META DE RETORNO FLEX 0: 105% CDI

META DE RETORNO FLEX 15: 112% CDI

META DE RETORNO FLEX 30: 123% CDI